存在银行里的巨款竟然被离奇“挪用”!济民可信集团旗下公司存在渤海银行南京分行里的28亿元,在自己不知情的情况下,被用于华业石化南京有限公司(以下简称“华业石化”)办理承兑汇票的质押担保。而济民可信称,华业石化与自己毫无关系。

除此之外,由于华业石化无法如期偿还,渤海银行南京分行强制划扣了济民可信旗下公司的4.5亿元存款。

在济民可信看来,这无异于一场抢劫。非但巨额存款取不出来,反而无辜搭进去了4.5亿元。

在与当事方渤海银行、华业石化沟通无果后,9月3日济民可信集团最终选择报案。

事件发酵后,10月24日渤海银行南京分行的表态则颇为官方,称“在与相关企业日常业务办理过程中,我分行发现企业间异常行为,已向公安机关报案。”

至此,事件三方中济民可信集团、渤海银行两方均已报案,而华业石化目前仍保持沉默。

在这场银行圈的罗生门中,到底是谁动了济民可信集团的28亿元存款?这位神秘人又是如何瞒天过海,轻而易举地绕开了银行的铜墙铁壁?

神秘的华业石化

济民可信集团公布的录音显示,存款质押的承兑汇票最终由华业石化融资使用。通过天眼查查询,可以发现华业石化身上笼罩着一层神秘的面纱。

在事发前不久,华业石化刚刚成为一家“国企”,且是由原本自己的子公司进行收购而获得身份。

工商信息显示,华业石化于7月9日投资设立江苏华之业能源发展有限公司(以下简称“华之业能源”)。7月22日,华之业能源全资股东变更为中国石油集团全资控股的北京华昌置业有限公司。7月26日,华业石化进行工商信息变更,成为华之业能源的全资子公司。

也就是说,短短不到一个月的时间,华之业能源和华业石化均摇身一变,成为了“国企”。但这层虚假的身份却由中国石油集团一纸声明而被戳穿。

中国石油集团表示,华之业能源是不法分子冒用北京华昌置业的名义虚假注册的公司。该集团从未出资设立过华之业能源发展有限公司或为其注册设立出具过任何文件或资料,与该公司不存在任何形式的出资、隶属、关联或实际控制关系。

华之业能源国企身份被证伪,目前,该企业实控人究竟是谁则不得而知。

不仅身份成谜,华业石化与渤海银行南京分行的业务往来也很密切。

据济民可信集团曝光录音,华业石化资金部总监董某披露诸多质押融资细节。她指出,华业石化有贷款的资金需求,大概在2020年中,渤海银行南京分行与该公司沟通表示有资金方可以为贷款提供担保,不过担保方与被担保方从未沟通过。

“华业石化只对接渤海银行,渤海银行南京分行通知华业石化何时资金会到位,并通知具体办理业务时间。”董某称:“并且在办理前,银行工作人员会将材料送到银行外面进行交付。”

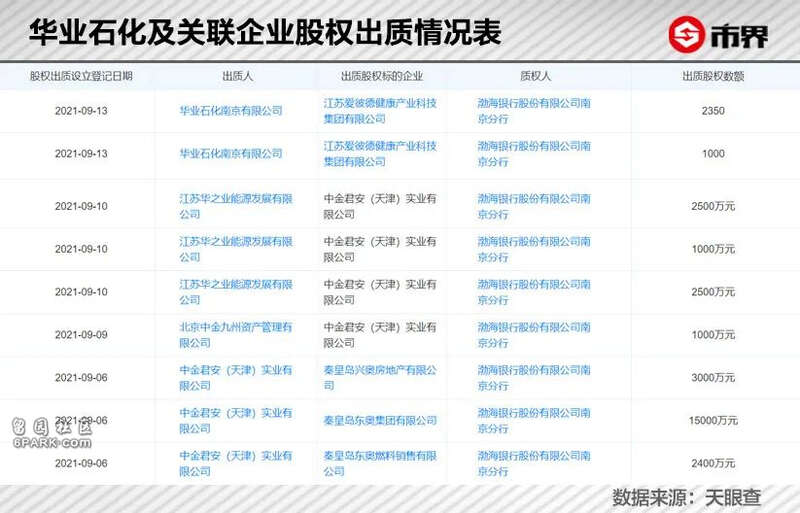

除本次28亿元存款质押融资外,华业石化及其关联公司与渤海银行还存在股权质押业务。

9月6日至9月13日,华之业能源、华业石化、中金君安(天津)累计出质股权数额超过2.64亿元。其中,中金君安(天津)是华之业能源、天津鸿博旅游开发有限公司和北京中金九州资管共同发起设立的公司,三家公司分别持股占比60%、30%、10%。

而这些企业出质股权的质权人无一例外均是渤海银行南京分行。即,华之业能源及其关联公司在济民可信集团报案后,仍从渤海银行获得了不超过2.64亿元的融资。

银行安全防火墙被攻破?

存在银行里的28亿被离奇质押,渤海银行的存款防火墙为何会如此不堪一击?

联合资信在出具的渤海银行2021年跟踪评级报告中指出,渤海银行具有较为完善的公司治理架构、风险管理体系和丰富的产品种类及业务管理模式等方面优势。

但在此事件中,渤海银行风控体系被划开了一道口子,防火墙不再防火。

据济民可信集团公布的录音。2020年11月起,济民可信集团旗下山禾药业和恒生制药陆续在渤海银行南京分行存入33亿元“新易存”存款。

“新易存”是渤海银行推出的创新电子存款产品,线上购买简单且起点低,支持到期自动续存、多次提前支取及质押融资。渤海银行南京分行在山禾药业和恒生制药法定代表人不知情的情况下,用其中28亿元存款为华业石化办理了质押承兑汇票业务。

一名国有大行对公客户经理表示,正常的存款质押承兑汇票业务需要先将电子存单转换为纸质存单,在质押过程中,银行需和存款人签订质押合同并严格对质押资料进行核保,核保一是要验印,二是要和企业法定代表人核对真实性。

“大额存款质押需要多部门进行审批,且要经过严格的核保。”该对公经理表示:“今年以来,部分银行质押核保时还需要和公司法人代表合影,确保存款质押真实性。”

据济民可信曝光录音,渤海银行南京分行营业部总经理助理管鹏程称,银行确实存在两方面漏洞:一方面,验印只要达到80%、85%以上就可以通过,另一方面是在质押进行时,并未给质押企业法人打电话进行核实。

康达律师事务所律师何江文表示,存款质押所担保的对象实际是银行的贷款业务,若银行在办理贷款业务过程中,存在故意违反国家规定发放贷款的情形,则银行相关业务人员涉嫌违法发放贷款罪,应追究其刑事责任。

根据《刑法》一百八十六条规定,违法发放贷款罪是指银行或者其他金融机构的工作人员违反国家规定发放贷款,数额巨大或者造成重大损失的,处五年以下有期徒刑或者拘役,并处一万元以上十万元以下罚金;数额特别巨大或者造成特别重大损失的,处五年以上有期徒刑,并处二万元以上二十万元以下罚金。

值得一提的是,济民可信集团曝光内容显示渤海银行南京分行还出具虚假函证掩盖存款被质押的事实。

济民可信集团表示,2021年3月,无锡方盛会计师事务所对该集团子公司山禾药业进行例行调查时,曾向渤海银行南京分行发出询证函,在函中“山禾药业在渤海银行的7笔存款共计10.1亿不存在冻结、担保或其他使用限制”的内容下,该行回复"经本行核对,所函证项目与本行记载信息相符"。

何江文指出,渤海银行一方面办理了存款质押担保,另一方面又向审计机构出具询证函证明存款不存在担保或其他使用限制,明显矛盾的行为足以证明银行内部管理混乱,存在明显过错。但出具询证函这一行为本身是否涉嫌刑事责任或者行政责任,还要分析具体情节。

不过,在华业石化无法归还欠款后,渤海银行南京分行的风控体系发挥了作用。

8月21日,渤海银行和华业石化相关工作人员,与济民可信集团沟通解决方案。渤海银行南京分行营业部总经理助理管鹏程提出想让济民可信集团继续为华业石化提供融资担保,否则28亿存款将被冻结,但被济民可信集团拒绝了。

济民可信集团对此进行回应:“再让我集团被骗一次,就是贵行‘一如既往坚决维护客户合法权益’的方案?”8月25日,华业石化融资到期无法归还,渤海银行南京分行迅速将济民可信集团下属公司存款4.5亿元进行了划扣。

何江文表示,存款人和银行之间成立储蓄存款合同关系,银行有义务保护存款人资金安全,存款人“存款自愿、取款自由、存款有息”,银行应当保证存款本金和利息的支付。以存款为他人贷款提供质押担保并非存款人的真实意思表示,存款质押无效,银行未经存款人同意,以存在质押为由将存款人的存款扣划,损害存款人合法权益,应当承担赔付本金及利息的违约责任。银行的行为是违约责任与侵权责任的竞合,存款人既可以选择以储蓄存款合同纠纷为由追索银行违约责任,也可以侵权责任为由追索银行及相关方的侵权责任。

目前,在双方都报案后,事件进入调查之中,相信真相不久将会揭开。

曾被罚款近亿元

本次事件使得渤海银行成为关注焦点,甚至有网友担心存款的安全性。对此,渤海银行相关工作人员表示,涉及此事一切以公告为准。

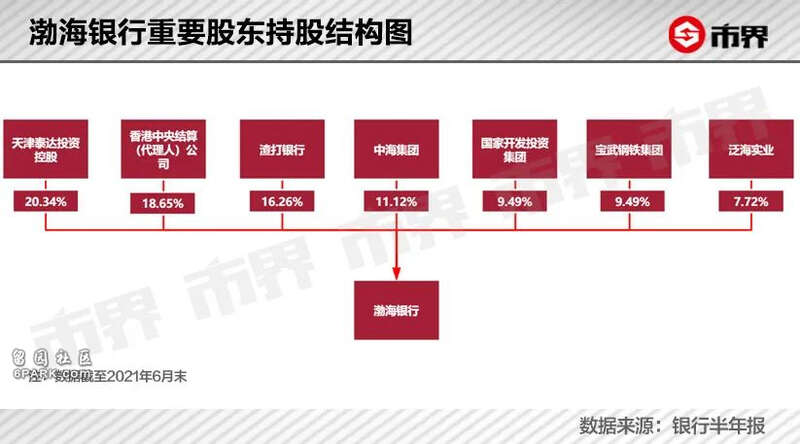

公开资料显示,渤海银行成立于2005年,是第一家自发起设立阶段就引进境外战略投资者的股份行。该行官网显示,渤海银行是最年轻的全国性股份制商业银行,具有显著的后发优势,致力于打造成为客户最佳体验的现代财资管家。

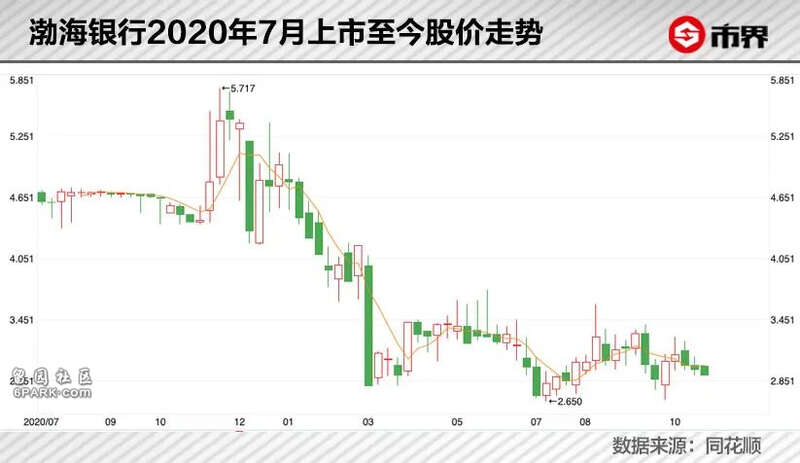

2020年7月,渤海银行在港交所上市,该行股权更加多元化。最新报告显示,天津泰达投资控股公司为该行第一大股东,持股比例20.34%;香港中央结算(代理人)有限公司和渣打银行(香港)有限公司分列该行二、三大股东,均为境外法人。泛海实业等知名企业跻身前十大股东之列。

今年上半年,渤海银行还曾经受到银保监会大额处罚。

银保监会官网显示,5月21日渤海银行因违规向不合规房地产发放贷款、违规发放土地储备贷款等34项违法违规事实,触犯《银行业监督管理法》第21条、第46条和相关审慎经营规则,被银保监会处以罚款9720万元。

该行最新财务报告显示,截至2021年6月末,渤海银行总资产1.56万亿元,较上年末增长11.97%。不良贷款率1.76%,拨备覆盖率160.55%,资本充足率12.76%。

据银保监会统计,2021年二季度,全国股份行平均不良贷款率为1.42%,拨备覆盖率208.41%,资本充足率13.35%。渤海银行较股份行平均水平仍有一定差距。

在2021年跟踪评级报告中,联合资信给予渤海银行主体长期信用等级为AAA(最高的信用等级)。并称渤海银行成功上市后资本实力得到提升,为其未来业务的持续发展奠定了良好基础。

同时,联合资信关注到,渤海银行贷款面临一定的行业和客户集中风险、信贷资产质量面临下行压力、业务较快发展导致核心一级资本面临补充压力、非标资产投资规模相对较大等因素对其经营发展及信用水平可能带来不利影响。

没想到,上市刚刚一年多,渤海银行就被挖了一个28亿的大坑。